首页 > 快讯 60后夫妻资本运作15年,做安防的蓝色星际还在IPO?

60后夫妻资本运作15年,做安防的蓝色星际还在IPO?

实控人曾因信披违规被出具警示函

作者 | 于婞

编辑丨武丽娟

来源 | 野马财经

2007年在英国上市、2017年在新三板挂牌、2020年在深交所递表……如此频繁的运作之后,蓝色星际依然没在资本市场站稳脚跟。

近日,蓝色星际又在北交所递交了《招股书》,再一次向A股发起冲击。这一次,能得偿所愿吗?

安防夫妻店

蓝色星际是一家以视频为核心的安消防物联产品和整体解决方案提供商,主要产品包括视频监控、门禁、管理平台服务器产品等等。

来源:蓝色星际《招股书》

经过多年的发展,蓝色星际在业界形成了良好的口碑,现有主要客户包括建设银行、工商银行、农业银行、中国银行、浦发银行、华夏银行、北京银行、中国人民大学、北京工业大学、北京工商大学、上海外国语大学等。

作为科技安防核心技术厂商,蓝色星际还曾为中华人民共和国成立七十周年庆典、北京冬奥会等提供安全运维解决方案,为顶级盛事保驾护航。

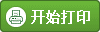

蓝色星际创立于2006年,创始人肖刚、刘劲青是一对夫妻,夫妇分别持有公司24.62%和12.82%的股权,作为一致行动人,合计持有公司37.44%的股权。肖刚同时担任公司董事长、总经理,刘劲青担任公司董事、副总经理、生产总监。

来源:蓝色星际《招股书》

二人都是六零后,肖刚还比妻子刘劲青小两岁。

1983年,大专毕业后的刘劲青到长沙有色冶金设计研究院任工程师,五年后,肖刚也来到长沙有色冶金设计研究院的工程师岗位,二人在此邂逅,成为同事。

1992年,肖刚和刘劲青先后离职,二人同赴广州,一个任广州天河高新技术产业开发区经纶新技术开发公司总经理,一个任副总经理。

后二人又辗转换了几份工作,直到2006年6月9日,夫妻二人和几个合伙人在英属维尔京群岛注册成立了新公司——趋势视频。同年8月22日,趋势视频出资设立蓝色有限,也就是蓝色星际的前身。

15年资本运作

夫妻二人成立公司之初,就是奔着资本市场去的。这从趋势视频的注册地点也能看出些端倪。

趋势视频2006年6月9日在英国注册成立,2007年6月7日更名为蓝色之星,然后在2007年6月18日就登陆了英国伦敦证券交易所AIM市场,开始了上市融资之路。

AIM(Alternative Investment Market,高增长市场)创建于1995年,是欧洲第一家二板市场。AIM市场对上市公司资金实力、企业规模、经营历史、企业业绩以及投资者拥有股份的比例均无任何要求。

换句话说,AIM的上市标准很低。

不过,在英国的资本市场沉浮6年,2013年,由于蓝色之星出现短期经营困难及股价下跌,公司董事会认为维持上市的财务、管理及潜在声誉的费用超过公司上市的收益,遂选择摘牌退市。

2016年3月,公司全部境内投资者退出境外红筹公司,当年为上市搭建的红筹架构拆除完毕。

在境外资本市场铩羽而归后,肖刚和刘劲青夫妇又把目光瞄向了境内。

处理完英国资本市场的问题,2016年,夫妻二人与合伙人对国内的蓝色有限进行了股权重组,成立股份公司,并更名为蓝色星际,以此为资本运作的主体。

2017年3月1日,蓝色星际在新三板挂牌,证券代码为(870790.NQ)。

不过,肖刚夫妇显然不满足于新三板的规模,他们很快又把目光转向了平台更大的A股市场——2020年12月31日,蓝色星际第一次在深市创业板递交了《招股书》。

不同于新三板,A股市场对于公司的审核更加严格,为了保持数据统一,蓝色星际在IPO递表之前还对新三板曾经公布的财务数据进行了几轮更正调整,甚至在IPO《招股书》发布前一天还在更正财务数据。

来源:wind

多般努力之下,结果并没有达到预期,只回复了一轮问询,蓝色星际就撤回了在创业板的上市申请,此次IPO告终。

重新调整后,蓝色星际又一次向A股市场发起冲击,不过,这一次的目标是北交所。

从公司第一次登陆资本市场至今,已经过去15个年头,15年归来,肖刚夫妇和他们的蓝色星际,依然只是站在资本市场的门口。

悄悄对赌,信披违规

为了让《招股书》变得好看,很多公司都会在财务报表上稍加润色,蓝色星际也不例外。而且,公司的很多数据确实都很好看。

首先作为一家高精尖的科技公司,蓝色星际的研发投入情况很好。

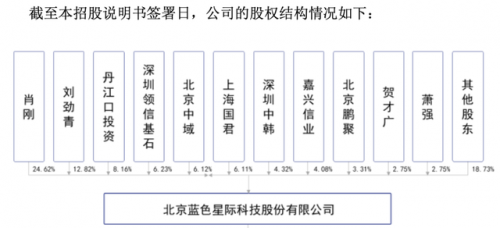

来源:蓝色星际《招股书》

2019年-2022年上半年,蓝色星际的研发费用率分别是13.64%、15.19%、17.97%、17.54%;同一时间同行业可比公司的研发费用率平均值分别是8.2%、9.27%、10.62%、15.24%。

可以看到,在过去三年,甚至更长的一段时间内,蓝色星际的研发费用率都远高于行业平均,甚至比行业龙头海康威视(002415.SZ)、大华股份(002236.SZ)也要高出一大截。

但奇怪的是,高投入之下,蓝色星际的研发结果并不突出。尤其是从专利获得的情况来看,去年冲刺创业板时,蓝色星际只拥有10项专利,其中发明专利只有4项,还都是2008-2011年之间获得。

被深交所质疑后,如今转战北交所,蓝色之星的专利拥有数字已经增加到47项,但发明专利仍只有10年前的那4项。

而被其列为主要竞争对手的海康威视,仅2021年新增授权专利就有1507份,其中发明专利934件;截至2021年底,海康威视累计拥有授权专利5799件,其中发明专利2243件。

诚然,虽然蓝色星际的研发费用率高,研发投入的绝对值肯定是比不上这些上市公司。但靠着这稍显古老的4项发明专利,蓝色星际的毛利率在同行中也是一骑绝尘。

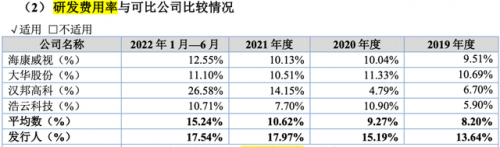

来源:蓝色星际《招股书》

2019年-2022年上半年,蓝色星际毛利率分别是53.82%、51.71%、53.01%、53.39%;同一时间可比上市公司的平均毛利率分别是38.69%、41.42%、33.85%、44.39%。

即便是拿着大把发明专利的海康威视,毛利率也比不过蓝色星际。

蓝色星际给出的解释是,主要系发展战略、产品结构和销售模式不同等导致。

不管怎么说,公司的财务数据确实还不错。但与此同时,有着丰富资本运作经验的蓝色星际,在信息披露上却显得不太成熟。

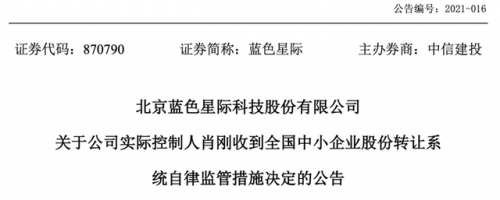

在新三板挂牌时,蓝色星际就曾出现过信披违规事件。2018年5月,全国中小企业股份转让系统有限责任公司出具《关于对未按期披露2017年年度报告的挂牌公司及相关信息披露责任人采取自律监管措施的决定》,公告蓝色星际未能在2017年会计年度结束之日起四个月内编制并披露年度报告,构成信息披露违规。股转公司对蓝色星际采取责令改正的自律监管措施,对其董事长、董事会秘书/信息披露负责人采取责令改正的自律监管措施。

在创业板递表后,2021年3月25日,蓝色星际在新三板补充披露了一份对赌协议,系实际控制人肖刚与4名投资人签署的包含特殊投资条款的相关协议。但蓝色星际表示对这一协议并不知情,故而没有披露相关事项。对赌协议中约定了蓝色星际应在2020年6月30日前完成境内证券交易所上市或借壳,但不包括新三板挂牌。蓝色星际并未如期完成上市或借壳,不过投资人放弃了上述对赌协议所约定的股份回购。

而这份对赌协议或又牵扯出了蓝色星际IPO前一天更正往年业绩的真实原因。

根据对赌协议,蓝色星际2017年、2018年分别实现扣非净利润不低于4000万元、4800万元。从过去的年报来看,公司2017年、2018年扣非净利润分别为4072.75万元、5034.93万元,完成了业绩承诺。然而,财务数据更正后,2017年、2018年扣非净利润为4020.77万元、4170.11万元,按照这一数据,2018年未完成业绩承诺。

来源:蓝色星际公告

基于此,蓝色星际实控人肖刚被全国中小企业股份转让系统有限责任公司采取出具警示函的自律监管措施,涉嫌违规的事项类别为“信息披露及股票发行违规。”

经监管机构查明,肖刚存在的违规事实包括,“蓝色星际分别于2017年6月26日、7月12日召开董事会、股东大会,审议通过了《股票发行方案》,并于2017年9月4日完成本次股票发行。本次股票发行过程中,肖刚与投资人签订了《定向发行股票认购协议补充协议 II》,但未将上述事项告知蓝色星际和主办券商,也未配合蓝色星际履行相关信息披露义务”,违反了相关规定。

同时,肖刚签订的《定向发行股票认购协议补充协议 II》中涉及特殊投资条款,相关内容违反了相关规定中关于特殊投资条款的禁止性规定。

如此种种,在众多问题夹击下,蓝色星际撤回了在创业板的上市申请。

IPG中国区首席经济学家柏文喜认为,公司和实控人信披违规的黑历史表明公司在治理水平、合规经营以及运营水平上存在重大缺失,这除了会对公司估值造成负溢价,自然也会造成监管层和市场投资者对于公司和实控人诚信的疑虑,加大备案与发行的难度。

中国CFO百人论坛理事、高级经济师邓之东指出,北交所审核逐渐趋严,信息披露违规受到处分,严重的将影响北交所IPO过审。企业想享受挂牌上市带来的制度红利,就要遵守挂牌上市规则,履行好信息披露义务,这是企业应履行的基本义务,也是资本市场健康规范发展的应有之义。

责任编辑:赵龙

文章来源:http://www.anfangnews.com/2022/1112/2429.shtml